ดีลควบกิจการ TRUE - DTAC ความสำเร็จของใคร?

ปัจจัยที่สำคัญที่สุดคือ การควบกิจการนี้จะต้องเป็นความสำเร็จของบริษัททั้งสองและของผู้ถือหุ้นทั้งสองบริษัท ประชาชนผู้บริโภคที่จะได้รับการบริการที่ดีและเป็นธรรมและการสร้าง Ecosystem ที่ช่วยพัฒนาเศรษฐกิจของประเทศที่รวมถึงรายได้ภาครัฐที่จะไม่หายไปในอนาคต ทุกคนต้องเป็น Winner Deal นี้จึงจะสำเร็จ

เมื่อ 2 เดือนที่แล้ว (กันยายน 2564) มีข่าวใหญ่ในตลาดทุนที่มีการประกาศ Spin off ของกลุ่มธนาคารไทยพาณิชย์เป็นกลุ่ม SCBx ซึ่งผู้ถือหุ้นของธนาคารได้อนุมัติไปเรียบร้อยแล้ว ณ ขณะนี้ อยู่ในระหว่างการดำเนินงานและเดือนพฤศจิกายน 2564 ก็ตามมาด้วยการประกาศการเข้าซื้อกิจการของ กลุ่ม SCBx กับ กลุ่ม Bitkub ที่มีมูลค่ากว่าหมื่นล้านบาท นับได้ว่าเป็นการสร้างสีสันให้กับตลาดทุนไทยโดยเฉพาะการควบรวมกิจการ (Mergers and Acquisitions (M&A)) ที่เกิดขึ้นมากมายหลายกิจการ

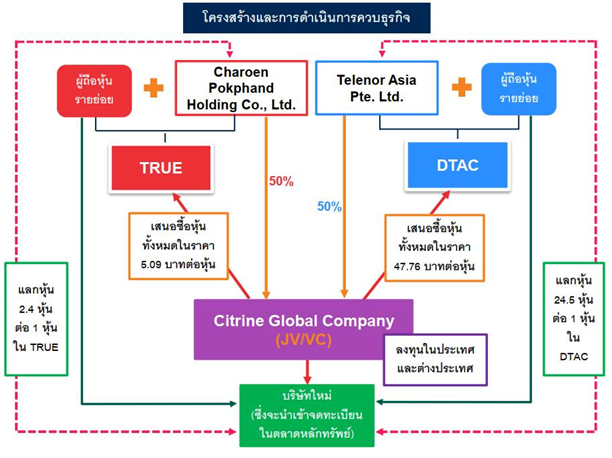

ในวันที่ 20 พฤศจิกายนที่ผ่านมาก็มีการประกาศการศึกษาการควบรวมกิจการระหว่าง TRUE กับ DTAC (Amalgamation) แบบ Equal Partnership และการทำคำเสนอซื้อของกลุ่มบริษัท TRUE และ DTAC กับผู้ถือหุ้นรายย่อยของทั้ง 2 บริษัทอีกด้วย โดยการควบกิจการจะกระทำการแลกหุ้นของบริษัทใหม่ที่เกิดขึ้นจากการควบบริษัทให้แก่ผู้ถือหุ้น TRUE และ DTAC ที่เรียกว่า "การควบกิจการ" โดยมีอัตราส่วน 1 หุ้นเติมใน TRUE ต่อ 2.40072 หุ้นในบริษัทใหม่และ 1 หุ้นเดิมใน DTAC ต่อ 24.503775 หุ้นในบริษัทใหม่

การควบบริษัทแล้วเกิดบริษัทใหม่ขึ้น และยังมีฐานะการเป็นบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย ซึ่งหมายความว่า ในอนาคตบริษัท TRUE กับบริษัท DTAC จะหายไปโดยผลของกฎหมาย และเกิดเป็นบริษัทใหม่ขึ้น โดยการดำเนินงานเพื่อให้การควบรวมจะเสร็จสมบูรณ์ จะต้องดำเนินการจัดประชุมกรรมการ ผู้ถือหุ้น และการได้รับอนุมัติจากหน่วยงานที่เกี่ยวข้อง ไม่ว่าจะเป็นคณะกรรมการ กสทช. และคณะกรรมการแข่งขันทางการค้าโดยคาดว่าจะแล้วเสร็จภายในกลางปี 2565

โดยการควบรวมของธุรกรรมนี้จะมีมูลค่าประมาณ 250,000 ล้านบาท นับได้ว่าเป็น Deal ที่ใหญ่ที่สุดอีกครั้งหนึ่งของตลาดทุนไทย มีกระแสสนับสนุนการควบรวมของ 2 บริษัทอย่างมาก ขณะเดียวกัน ความกังวลของนักวิชาการและสภาผู้บริโภคในเรื่องการผูกขาดและการมีอำนาจเหนือตลาดก็มีไม่น้อยเช่นกัน ความสำเร็จของธุรกรรมนี้ จึงควรจะเป็นความสำเร็จของทุกภาคส่วน

ถอดบทเรียนในอดีตของ M&A ธุรกิจโทรคมนาคมไทย

ในอดีตผมเองได้ผ่านประสบการณ์ในการทำ Deal M&A ที่ผ่านมา ของตลาดทุนไทยมานานพอสมควร เคยพูดบรรยาย เป็นวิทยากร ทำงานวิจัยและเขียนบทความและหนังสือเกี่ยวกับการควบรวมกิจการไว้มากพอสมควร โดยเฉพาะสำหรับกิจการโทรคมนาคมนั้น ในปี 2548 ผมได้เคยทำงานวิจัยส่วนบุคคลของวิทยาลัยป้องกันราชอาณาจักร เรื่อง "ข้อพิจารณาทางกฎหมายและภาษีในการซื้อควบรวมกิจการเพื่อความมั่นคงทางเศรษฐกิจไทย: ศึกษากรณีธุรกิจสื่อสารโทรคมนาคม"

โดยในเอกสารวิจัยดังกล่าว ผมได้เขียนประเด็นทางกฎหมายไว้หลายเรื่อง และให้ความเห็นว่า การควบรวมกิจการของกิจการสื่อสารโทรคมนาคมในช่วงนั้นมีความจำเป็น และในขณะนั้นยังได้เสนอให้มีการพิจารณาควบรวมระหว่าง บริษัท ทีโอที จำกัด (มหาชน) กับ บริษัท กสท โทรคมนาคม จำกัด ซึ่งเป็นหน่วยงานภาครัฐ ซึ่งเดิมมีอำนาจผูกขาดภาครัฐก็ประสบปัญหาที่แข่งขันกับเอกชนไม่ได้ และจึงควรหาโอกาสควบรวมกิจการของรัฐร่วมลงทุนดังกล่าวกับผู้รับสัมปทานเพื่อให้สามารถแข่งขันในธุรกิจดังกล่าวนี้ได้

ในเอกสารวิจัยดังกล่าวได้มีการศึกษาเรื่องการขายหุ้นของ UCOM ให้แก่กลุ่ม DTAC และการขายหุ้นชินคอร์ป ของกลุ่ม AIS ให้กับกลุ่ม Temasek อันเป็นที่มาของวิกฤตการเมืองไทยในขณะนั้น (จนนับจากเวลาดังกล่าวผ่านมา ได้มีกลุ่ม GULF กลายเป็นผู้ถือหุ้นใหญ่ใน INTUCH ถือหุ้นบริษัท AIS)

จากงานวิจัยชิ้นดังกล่าวนี้เอง ทำให้ผมและคณะทำงานที่ เบเคอร์แอนด์แม็คเค็นซี่ ได้นำเอกสารวิจัยนั้นมาพัฒนาเขียนเป็นหนังสือเผยแพร่ความรู้วิชาการเรื่องการควบรวมกิจการ หรือ M&A ที่น่าจะสมบูรณ์สุดของไทยโดยชุดแรกใช้ชื่อ "การควบรวมกิจการ โอกาสของธุรกิจไทย" และได้มีการตีพิมพ์มา 2 ครั้งในปี 2549 และปี 2553 โดยตลาดหลักทรัพย์แห่งประเทศไทย

จนกระทั่ง เมือปี 2557 ได้มีการปรับปรุงใหม่เป็นหนังสือชุด "ควบรวมกิจการ" ขึ้นมา 2 เล่มคือ เล่มที่ 1 "รู้เฟื่องเรื่องการควบรวมกิจการ โอกาสของธุรกิจไทย" และเล่มที่ 2 "กลยุทธ์การควบรวมกิจการอย่างมืออาชีพ"

หนังสือทั้งสองเล่มนี้ได้วิเคราะห์รูปแบบของการควบรวมกิจการไว้มากมายทั้งประเด็นข้อกฎหมาย พร้อมกับกรณีศึกษาของประเทศไทยที่ผมเข้าไปมีส่วนร่วมและที่ไม่เกี่ยวข้อง โดยเฉพาะอย่างยิ่งรูปแบบการควบบริษัท ขั้นตอนการขออนุญาตและกฎหมายที่เกี่ยวข้องโดยเฉพาะอย่างยิ่งกิจการโทรคมนาคม ซึ่งผู้สนใจสามารถไปหาอ่านในรายละเอียดได้

ข้อเสนอของผมจากเอกสารวิจัยผ่านมาเกือบ 15 ปี รัฐบาลชุดปัจจุบันเพิ่งตกลงให้มีการควบรวมบริษัท ทีโอที จำกัด และ บริษัท กสท โทรคมนาคม จำกัด และกลายเป็น บริษัท โทรคมนาคมแห่งชาติ จำกัด (NT) แล้วเสร็จเมื่อปีที่แล้ว ผมเห็นว่า การตัดสินใจและการดำเนินการในการควบกิจการโทรคมนาคมของภาครัฐช้าไปกว่าความเปลี่ยนแปลงทางภาคธุรกิจเอกชนที่ได้เปลี่ยนแปลงไปอย่างรวดเร็วและการเปลี่ยนแปลงด้านเทคโนโลยี

ความจริงผมมีความเห็นโดยส่วนตัวว่า หาก บริษัท โทรคมนาคมแห่งชาติ (NT) สามารถควบรวมหรือร่วมลงทุนกับ DTAC ก็จะทำให้ บริษัท โทรคมนาคมแห่งชาติ สามารถแข่งขันกับกลุ่ม TRUE และ AIS ได้ รวมทั้งได้เป็นหุ้นส่วนเรียนรู้เทคโนโลยีกับคู่สัญญาต่างประเทศได้ และจะเป็นประโยชน์กับประชาชนในฐานะผู้บริโภค

หากการควบรวมกิจการที่เกิดขึ้นของกลุ่ม TRUE และ DTAC ประสบความสำเร็จ ก็จะสร้างปัญหาให้กับ บริษัท โทรคมนาคมแห่งชาติ (NT) ในการแข่งขันธุรกิจกับเอกชน เพราะในอนาคตประเทศไทยก็จะเหลือผู้เล่นในกิจการโทรคมนาคมเพียง 2 เจ้าใหญ่เท่านั้น คือ กลุ่ม TRUE และ DTAC กับกลุ่ม AIS ส่วน NT คงเป็นผู้เล่นภาครัฐซึ่งผมเห็นว่ายากที่จะแข่งขันกับเอกชนอีก 2 รายต่อไปได้ และบริษัทที่มี Economy of Scale และขนาดใหญ่ย่อมจะอยู่รอดได้ และผมเชื่อว่า กิจการของ NT อาจจะกลายเป็นปัญหาของภาครัฐต่อไปในอนาคต

ข้อพิจารณาการควบรวมกิจการโทรคมนาคม

ในฐานะผู้มีประสบการณ์การทำ M&A ผมขอให้ความเห็นเพื่อให้ความรู้ประเด็นกฎหมายและข้อพิจารณาเพิ่มเติมจากโครงสร้างและการดำเนินการจะมีดังนี้

โดยการดำเนินการควบกิจการของทั้ง 2 บริษัท ในอนาคต ผมมีประเด็นข้อพิจารณาดังนี้

1.การควบรวมรูปแบบของบริษัทโทรคมนาคมของ TRUE และ DTAC เข้าด้วยกันถือเป็นการควบรวมแบบ Horizontal Mergers ถือว่าเป็นการควบรวมบริษัทในแนวนอน เพื่อการขยายธุรกิจ ซึ่งรูปแบบการควบกิจการแบบนี้มีตัวอย่าง เช่น กรณีของกลุ่ม บริษัท ปตท. ที่ควบบริษัทของ PTTAR กับ PTTCHEM กลายเป็น PTT Global Chemical Pcl (PPPGC) ซึ่งมีความเข้มแข็งมากในปัจจุบัน

2.การควบกิจการดังกล่าวเป็นการสร้างกำลังผนึกของกิจการ (Synergies) ไม่ว่าด้าน การเงิน การจัดการ และการเพิ่มอำนาจทางการตลาด และให้กิจการใหญ่ขึ้น โดยมี Economy of Scale การหาพันธมิตรร่วมทุนและภาษี ซึ่งท่านผู้อ่านจะเห็นจากคำชี้แจงของผู้บริหารบริษัททั้งสองว่า จะเปลี่ยนการดำเนินธุรกิจจากบริษัทโทรคมนาคม (Telco) เป็นบริษัทเทคโนโลยี (Techco) และขยายธุรกิจในภูมิภาคนี้

3.การควบรวมกิจการแบบนี้ไม่ต้องใช้เงินสดแต่เป็นการแลกหุ้นกัน นอกเหนือจากการทำคำเสนอซื้อจากผู้ถือหุ้น ของ DTAC และ TRUE ทั้งนี้ โดย บริษัท ซิทรินโกลบอล ซึ่งเป็นบริษัทร่วมทุนระหว่างบริษัทเจริญโภคภัณฑ์โฮลดิ้ง ที่ถือหุ้นใน TRUE กับ Telenor ที่ถือหุ้นใน DTAC แบบมีเงื่อนไข หมายความว่า คำเสนอซื้อที่จะได้นั้น จะซื้อก็ต่อเมื่อได้หุ้นร้อยละที่เงื่อนไขกำหนด เพื่อเปิดโอกาสให้ผู้ถือหุ้นที่ถือหุ้นใน TRUE เช่น China Mobile ขายหุ้นออก เป็นต้น

4.ต้องมีการตรวจสอบสถานะทางการเงินและกฎหมาย (Due Diligence) ซึ่งเป็นกระบวนการสำคัญก่อนที่คณะกรรมการจะลงมติให้มีการควบรวมกิจการ และต้องจัดให้มีการประชุมผู้ถือหุ้นของทั้ง 2 บริษัท โดยบริษัทร่วมลงทุนคือ บริษัท ซิทรินโกลบอล จำกัด ของกลุ่มเจริญโภคภัณฑ์โฮลดิ้งซึ่งเป็นผู้ถือหุ้นใน TRUE และ Telenor ซึ่งเป็นผู้ถือหุ้นใน DTAC และผู้ถือหุ้นรายย่อยของทั้งบริษัท TRUE และ DTAC เพื่อลงมติควบบริษัททั้งสองบริษัทเข้าด้วยกันและบริษัทเดิมหายไป

โดยต้องมีการชำระบัญชี บริษัทใหม่เกิดขึ้นเป็นบริษัทใหม่จดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทยและรับโอนมาทั้งสิทธิและหน้าที่ของบริษัทเดิมทั้ง 2 บริษัทเดิม รวมถึงใบอนุญาตต่างๆ ของบริษัทรับอนุญาตด้วย

5.การควบกิจการ (Amalgamation) แบบนี้จะมีไม่ภาระภาษีในระดับบริษัททั้งสองบริษัทและในระดับผู้ถือหุ้น ไม่ว่าจะเป็นผู้ถือหุ้นที่เป็นบุคคลธรรมดา นิติบุคคลไทยและต่างประเทศ ซึ่งประโยชน์ทางภาษีในการควบกิจการในรูปแบบนี้ ถือว่าเป็น win-win ทั้งคู่ ถ้าเปรียบเทียบกับการทำ M&A ในรูปแบบการซื้อขายหุ้น (Share Sale) หรือซื้อทรัพย์สิน (Asset Sale) ก็จะมีภาระภาษีบริษัทและผู้ถือหุ้นสูงมากหากมีกำไร โดยเฉพาะอย่างยิ่งกลุ่มบริษัทเจริญโภคภัณฑ์โฮลดิ้งและนิติบุคคลไทยที่ถือหุ้นอยู่อาจต้องเสียภาษีถึง 20%

อย่างไรก็ดี กรณีธุรกรรมนี้มีแต่ผู้ถือหุ้นที่เป็นนิติบุคคลที่เสนอขายหุ้น ในการทำ Tender Offer ก็จะไม่ได้รับยกเว้นภาษีเงินได้นิติบุคคลแต่อย่างใด เว้นแต่หากเป็นนิติบุคคลที่อยู่ในอนุสัญญาภาษีซ้อนกับประเทศไทย

6.บริษัท ซิทรินโกลบอล จำกัด ที่จะเป็นบริษัทร่วมทุน 50/50 ของกลุ่ม Telenor และกลุ่ม TRUE นั้น จะเป็นบริษัทที่ไปลงทุนในเทคโนโลยีและ Digital ในฐานะเป็น VC รวมทั้งการลงทุนใน Ecosystem ของระบบธุรกิจไทยด้านเทคโนโลยีโดยเปลี่ยนโครงสร้างจากบริษัทโทรคมนาคม (Telco) ไปเป็นบริษัทเทคโนโลยี (Techco) และเป็นการลงทุนในภูมิภาค

7.การควบรวมกิจการระหว่าง TRUE และ DTAC จะสำเร็จลงได้ จะต้องผ่านด่านการอนุญาตของคณะกรรมการ กสทช. หรือคณะกรรมการแข่งขันทางการค้า เพื่อป้องกันไม่ให้มีการผูกขาดและเป็นประโยชน์กับผู้บริโภคนั้น เป็นเรื่องที่ต้องพิจารณาให้ละเอียดและขณะนี้ก็มีความกังวลใจจากหลายภาคส่วน

แม้กลุ่ม DTAC และกลุ่ม TRUE เมื่อรวมกันแล้วจะมีส่วนแบ่งการตลาดเกินร้อยละ 50 ขณะเดียวกัน ภายหลังกลุ่ม AIS มีส่วนแบ่งการตลาดประมาณร้อยละ 48-49 ขั้นตอนการอนุมัติ อนุญาต และเกณฑ์ในการพิจารณานั้น การพิจารณาเรื่องอำนาจเหนือตลาดจะเป็นประเด็นสำคัญมากกว่ายอดลูกค้า เพราะรายได้ในกลุ่ม AIS ยังคงมากกว่า 2 บริษัทรวมกัน

ประเด็นเรื่องการผูกขาดคงเป็นเรื่องที่น่าสนใจอย่างยิ่ง (ผู้สนใจศึกษาในรายละเอียดหนังสือเรื่อง "กลยุทธ์การควบฺรวมกิจการอย่างมืออาชีพ ฉบับพิมพ์ครั้งที่ 3")

การควบรวมของผู้รับใบอนุญาตนอกจากต้องปฏิบัติเงื่อนไขที่คณะกรรมการ กสทช. กำหนดไว้แล้ว ยังคงต้องปฏิบัติตามกฎหมายแข่งขันทางการค้า (มาตรา 21) และประกาศของ กสทช. เรื่องหลักเกณฑ์และวิธีการควบรวมและการถือหุ้นไขว้ในกิจการโทรคมนาคม พ.ศ.2553

โดยประกาศ กสทช. ก็ให้ใช้ดัชนีกระจุกตัว TDRI โดย ดร.สมเกียรติ ตั้งกิจวานิชย์ ได้ให้ความเห็นที่น่าสนใจในเรื่องเครื่องมือจัดการความผูกขาดเชิงโครงสร้างคือ ดัชนีการกระจุกตัว (Herfindhal-Hirschman Index "HHI") ที่ค่าสูงสุดคือ 10,000 หากผูกขาดรายเดียว และการควบรวมกิจการคราวนี้ HHI ของกิจการโทรคมนาคมไทยเพิ่มจาก 3,659 เป็น 5,012 เพิ่มขึ้น 1353

แผนก้าวกระโดดมหาศาลจนเกิดการกระจุกตัวในระดับอันตรายและกระทบเชิงลบแก่ผู้บริโภค ถ้ารวมถึงรัฐบาลที่จะได้รับเงินประมูลลดลงสำหรับ 6G เพราะมีผู้เล่นน้อยลง (ดูรายละเอียดใน The Standard Wealth 23 กันยายน 2564) รวมถึงสภาผู้บริโภคก็แสดงความกังวลในเรื่องนี้

การเหลือผู้เล่นในกิจการโทรคมนาคมใหญ่เพียง 2 ราย ปัญหาของผู้บริโภคจะได้รับการดูแลอย่างไร เพราะมีตัวอย่างในประเทศสิงคโปร์ว่าการมีผู้เล่นน้อยราย อัตราค่าบริการแพงจนกระทั่งเปิดให้มีหลายราย ค่าบริการก็ลดลง และ TDRI เกรงว่าเมื่อเหลือผู้ให้บริการหลักแค่ 2 ราย ผู้บริโภคก็จะเดือดร้อน เรื่องนี้จึงเป็นเรื่องที่คณะกรรมการ กสทช. และคณะกรรมการแข่งขันทางการค้าต้องนำไปพิจารณาต่อไป

ความสำเร็จของใคร?

การควบกิจการของ TRUE และ DTAC จะสำเร็จหรือไม่ ขึ้นอยู่กับหลายปัจจัยโดยเฉพาะจากคณะกรรมการ กสทช. และคณะกรรมการแข่งขันทางการค้าที่อาจอนุญาตโดยกำหนดเงื่อนไขหรือไม่อนุญาต เป็นเรื่องที่ทุกท่านต้องติดตามเพราะทำให้กิจการโทรคมนาคมและเทคโนโลยีของไทยจะเปลี่ยนไปอย่างมีนัยสำคัญ

แต่ปัจจัยที่สำคัญที่สุดคือ การควบกิจการนี้จะต้องเป็นความสำเร็จของบริษัททั้งสองและของผู้ถือหุ้นทั้งสองบริษัท ประชาชนผู้บริโภคที่จะได้รับการบริการที่ดีและเป็นธรรมและการสร้าง Ecosystem ที่ช่วยพัฒนาเศรษฐกิจของประเทศที่รวมถึงรายได้ภาครัฐที่จะไม่หายไปในอนาคต ทุกคนต้องเป็น Winner Deal นี้จึงจะสำเร็จ