ตลาดหลักทรัพย์ฯ ลุย 2 สินทรัพย์ดิจิทัล

Exclusive

ดร.ประสาร ไตรรัตน์วรกุล

ประธานกรรมการตลาดหลักทรัพย์แห่งประเทศไทย

ตลาดหลักทรัพย์ฯ

ลุย 2 สินทรัพย์ดิจิทัล

ตลาดหลักทรัพย์ฯ เดินเครื่องลุย Digital Asset มุ่ง Investment Token และ Utility Token ตั้งกระดานใหม่ TDX พัฒนาแบบ Open Architecture รองรับการเชื่อมต่ออุตสาหกรรม ขับเคลื่อนพร้อมกระดาน LiVE Exchange เปิดทางสตาร์ตอัพเข้าถึงการระดมทุน ย้ำเรื่อง Digital อยู่ในทุกวิวัฒนาการ พร้อมเปิด 4 เหตุผลที่ตลาดหลักทรัพย์ฯ ไม่รับคริปโทฯ

ในปี 2021 สินทรัพย์ดิจิทัล (Digital Asset) โดยเฉพาะคริปโทเคอร์เรนซี่เติบโตขึ้นอย่างมาก สาเหตุหลักเป็นเพราะการเข้ามาของนักลงทุนสถาบันที่ใส่เม็ดเงินจำนวนมหาศาลเข้ามาในตลาด ส่งให้มูลค่าตลาดทะยานจาก 1 ล้านล้านดอลลาร์เมื่อต้นปี 2021 ไปแตะ 2 ล้านล้านดอลลาร์ ในช่วงปลายปี 2021 ก่อนจะเข้าสู่ภาวะตลาดหมีในปี 2022 ที่มูลค่าตลาดลดลงเหลือ 9.7 แสนล้านดอลลาร์ ถือเป็นอันจบรอบ Golden Period อย่างเป็นทางการ

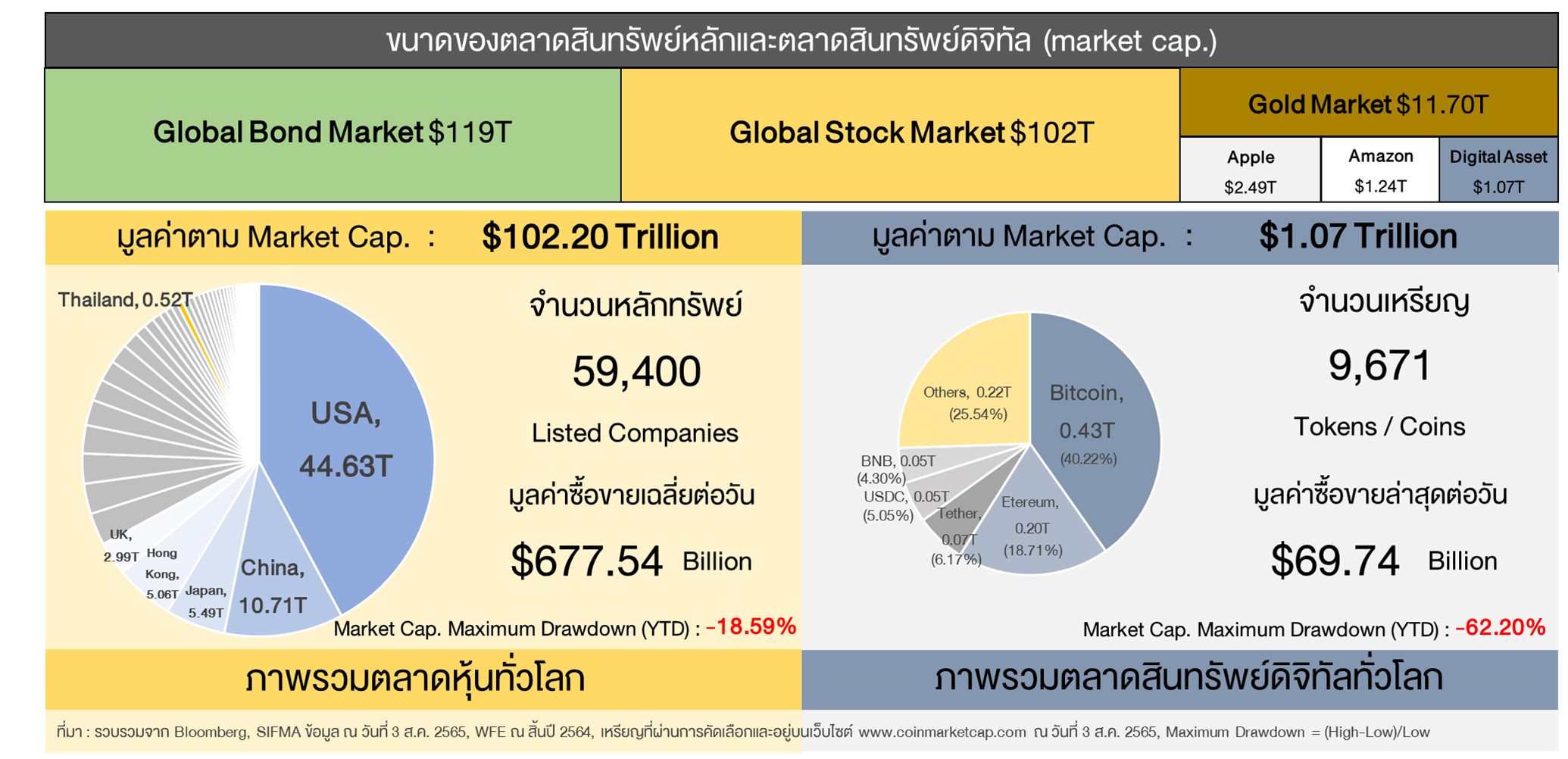

หากมองภาพของ Digital Asset ในระดับสากลนั้น แม้ว่าความนิยมจะเพิ่มขึ้น แต่ในเชิงเปรียบเทียบกับสินทรัพย์อื่นๆ ในโลกแล้ว ถือว่ายังมีขนาดเล็กมาก โดยมูลค่า Global Bond Market นั้นอยู่ที่ 119 ล้านล้านดอลลาร์ Global Stock Market อยู่ที่ 102 ล้านล้านดอลลาร์ Gold Market 11.7 ล้านล้านดอลลาร์

ส่วน Digital Asset อยู่ที่ 1.07 ล้านล้านดอลลาร์ ซึ่งขนาดใกล้เคียงกับบริษัทระดับโลกอย่าง Apple ที่มีมูลค่า 2.49 ล้านล้านดอลลาร์ หรือ Amazon ที่มีมูลค่า 1.24 ล้านล้านดอลลาร์ และใน 1 ล้านล้านดอลลาร์ของ Digital Asset ส่วนใหญ่ยังคงเป็นคริปโทเคอร์เรนซี่

แม้ตลาด Digital Asset จะยังเล็กและผันผวนสูง แต่ก็ถือว่ายังมีโอกาสเติบโตได้อีกมาก และการเติบโตนี้อาจสร้างสิ่งใหม่ที่พัฒนาวงการตลาดทุนให้ก้าวหน้าไปได้ นั่นจึงทำให้ตลาดหลักทรัพย์แห่งประเทศไทย ประกาศความสนใจชัดเจนว่าจะเข้ามาในตลาดนี้

การเงินธนาคาร ได้สัมภาษณ์พิเศษ ดร.ประสาร ไตรรัตน์วรกุล ประธานกรรมการตลาดหลักทรัพย์แห่งประเทศไทย ถึงแผนงานของตลาดหลักทรัพย์ฯ ที่มีต่อสินทรัพย์ดิจิทัล ความพร้อมของศูนย์ซื้อ-ขายสินทรัพย์ดิจิทัล TDX ตลอดจนแพลตฟอร์ม LiVE ที่จะเข้ามาเป็นเครื่องมือสำคัญในการระดมทุนของธุรกิจสตาร์ตอัพ และเป็นครั้งแรกที่ “ตลาดหลักทรัพย์ฯ” แสดงความชัดเจนว่า “ไม่มีความสนใจในคริปโทฯ” พร้อมเหตุผลสำคัญ 4 ประการ ที่สนับสนุนการตัดสินใจนี้

เตรียมเปิดกระดาน TDX

ลุย Investment และ Utility Token

ดร.ประสารกล่าวว่า Digital Asset ในมุมมองของตลาดหลักทรัพย์ฯ จะแยกประเภทตาม พ.ร.ก. สินทรัพย์ดิจิทัล ที่แบ่งเป็น 3 หมวดหมู่ คือ 1.คริปโทเคอร์เรนซี่ (Crypto Currency) 2.โทเคนดิจิทัลเพื่อการลงทุน (Investment Token) 3.โทเคนดิจิทัลเพื่อการใช้ประโยชน์ (Utility Token)

โดยคริปโทเคอร์เรนซี่นั้น แสดงตัวว่าใช้แทนเงินตราเพื่อเป็นสื่อในการชำระเงิน (Mean of Payment) ด้าน Investment Token เป็นการใช้สูตรทางคณิตศาสตร์ แสดงความเป็นเจ้าของสิทธิในการลงทุน คล้ายกับหน่วยลงทุนกองทุนรวม หรือการแปลงให้เป็นหลักทรัพย์ (Securitization) เพียงแต่วิธีแสดงนั้นไม่ใช่ชื่อเจ้าของเป็นหลักฐานสำแดงตน และไม่ได้ฝากไว้กับนายทะเบียน แต่จะเก็บไว้ใน Wallet แบบต่างๆ ส่วน Utility Token จะเหมือนสิทธิการเป็นสมาชิก สามารถใช้บริการได้ตามที่กำหนด มีทั้งแบบพร้อมใช้ และไม่พร้อมใช้

“ตลาดหลักทรัพย์ฯ ให้ความสนใจสินทรัพย์ดิจิทัลประเภท Investment Token และ Utility Token การพัฒนา 2 ส่วนนี้เหมือนเป็นกระจกสะท้อน เพื่อชี้จุดอ่อนของตลาดดั้งเดิม เช่น การอำนวยความสะดวกเรื่องการสมัครง่าย ซื้อ-ขายเปลี่ยนมือง่าย และรันอยู่บน Blockchain แทนที่จะมีนายทะเบียน”

ดร.ประสารกล่าวต่อว่า บริษัทย่อยของตลาดหลักทรัพย์ฯได้รับใบอนุญาตศูนย์ซื้อ-ขายสินทรัพย์ดิจิทัล (Digital Asset Exchange) จากกระทรวงการคลังเรียบร้อยแล้ว ขณะนี้อยู่ระหว่างการเตรียมความพร้อมในการจัดตั้งศูนย์ซื้อ-ขายสินทรัพย์ดิจิทัล ที่มีชื่อว่า Thai Digital Assets Exchange หรือ TDX ซึ่งจะอยู่ภายใต้กลุ่มตลาดหลักทรัพย์ฯ

โดยมุ่งเน้นการพัฒนาแพลตฟอร์มสินทรัพย์ดิจิทัลครบวงจร ซึ่งจะครอบคลุมตั้งแต่การเชื่อมต่อกับระบบเสนอขายโทเคนดิจิทัลในตลาดแรก (Initial Coin Offering Portal หรือ ICO Portal) ทุกรายที่มีผลิตภัณฑ์ที่ตอบสนองความต้องการของผู้ลงทุนและผู้ระดมทุน จนถึงการซื้อขายเปลี่ยนมือในตลาดรองคือศูนย์ซื้อขายสินทรัพย์ดิจิทัล

“กระดาน TDX จะมีความเชื่อมโยงกับหลายส่วน สามารถรองรับความต้องการหลายด้าน ตั้งแต่การทำ ICO การเป็นกระดานเทรด การทำ Wallet การรองรับผู้เล่นอื่นๆ ที่อยู่ในวงนอกตลาดหลักทรัพย์ฯ เข้ามาเชื่อมต่อ และอาจก้าวไปถึงการนำหุ้นมาแปลงเป็น Token ทำ Security Token Offering : STO โดยไม่ต้องมีศูนย์รับฝากหลักทรัพย์ (TSD) ด้วย แต่การจะไปถึงจุดนั้นได้จะต้องสามารถตอบประเด็นเรื่องการสร้างความน่าเชื่อถือ (Trust) ให้ได้เสียก่อน

“ในอดีตเคยมีกรณีการปลอมใบหุ้น จนเกิดเป็นกรณีฟ้องร้อง ดังนั้น จึงต้องทำให้ชัดเจนว่า หากกรณีลักษณะนี้เกิดขึ้นกับ STO ผู้รับผิดชอบคือใคร หากต้องใช้ขึ้นศาลแล้วตำรวจจะพิสูจน์อย่างไร นี่คือเหตุผลว่าทำไม Trust ถึงสำคัญ”

ดังนั้น ถ้ามองทุกมิติ ตลาดหลักทรัพย์ฯ พัฒนาตัวเองเพื่อให้รองรับผู้ใช้ในทุกด้าน ทั้งผู้ใช้งานและนักลงทุน ซึ่งขณะนี้ตลาดหลักทรัพย์ฯพยายามเซ็ตระบบให้โปร่งใสน่าเชื่อถือ เพราะหัวใจสำคัญคือ เรื่อง Trust ซึ่ง TDX มีความมุ่งมั่นที่จะทำให้โทเคนดิจิทัลเป็นทางเลือกใหม่ที่มีความน่าสนใจและสามารถเข้าถึงลูกค้าในทุกระดับ เพื่อเพิ่มโอกาสและความหลากหลายในการระดมทุนและการลงทุนผ่านโทเคนดิจิทัลภายใต้กฎหมายและกฎเกณฑ์ที่เกี่ยวข้อง

ความต่างของตลาดสินทรัพย์หลัก และตลาดสินทรัพย์ดิจิทัล

“การลงทุนพัฒนาด้าน Investment Token และ Utility Token ของตลาดหลักทรัพย์ฯ จะเหมือนกับการตั้งแผนกสตาร์ตอัพในองค์กรธุรกิจ ที่เปิดให้คนรุ่นใหม่ได้คิด ทดลองทำสิ่งใหม่ แม้จะไม่มีความชัดเจนเต็ม 100% ว่าจะเกิดประโยชน์มหาศาล แต่อย่างน้อยก็มีความต้องการรองรับจากกลุ่มผู้ลงทุนที่ชื่นชอบเรื่องนวัตกรรม”

มุ่งพัฒนาแบบ Open Architecture

รองรับการเชื่อมต่อกับอุตสาหกรรม

ดร.ประสารกล่าวว่า กระดาน TDX จะเน้นการพัฒนาแบบ Open Architecture ที่เปิดให้ผู้เล่นอื่นเข้ามาเชื่อมได้เพื่ออำนวยความสะดวก เพราะเวลานี้มีผู้เล่นอื่นๆ อยู่ในวงการอยู่แล้ว ไม่ว่าจะเป็น Bitkub, Zipmex หรือ Satang Pro ดังนั้น กระดาน TDX จะไม่เข้าไปเป็นผู้เล่นอีกคนหนึ่ง แต่จะเน้นเสริมสิ่งที่มีอยู่แล้วให้ง่ายขึ้น ส่วนจะมีผู้เล่นอื่นเข้ามาเชื่อมต่อหรือไม่นั้น ถือเป็นอีกเรื่องหนึ่ง แต่กระดาน TDX จะเตรียมความพร้อมไว้ให้

การออกแบบกระดาน TDX จึงเน้นถึงส่วนรวมเป็นหลัก กระดานเทรดคริปโทฯ ในประเทศก็สามารถเข้ามาเชื่อมต่อได้ถ้าต้องการ ทำให้ทั้งหมดเป็น Pool ถึงกันได้ เพื่อให้เป็นผลดีสำหรับผู้บริโภค แต่แน่นอนว่าจะลดเอกสิทธิทางธุรกิจของผู้เล่นแต่ละคน แต่ก็แลกมาด้วยความเชื่อมั่นที่มากขึ้น

“เป้าของ TDX จะมุ่งไปที่ Open Architecture เปิดให้คนอื่นเข้ามาเชื่อมต่อได้ตามต้องการ ปัจจุบัน TDX นั้นได้ใบอนุญาตแล้ว กำลังเตรียม Protocol ต่างๆ และเราจะเน้นเฉพาะ Investment Token และ Utility Token แต่ต้องยอมรับว่า 2 อย่างนี้ไม่ได้ Hype เพราะตัวที่คนเก็งราคาคือ คริปโทฯ ซึ่งเราต้องแยกตลาดออกจากกันอย่างชัดเจน ว่าเราไม่ใช่กระดานเทรดคริปโทฯ”

ดร.ประสารให้มุมมองว่า Investment Token และ Utility Token อาจจะเข้ามาเสริมตลาดดั้งเดิมบ้าง แต่ยังไม่สามารถเข้ามาแทนหรือยกระดับตลาดดั้งเดิมได้ เนื่องจากตลาดทุนไทยในอดีตมีพัฒนาการที่มีความหมายมาอย่างต่อเนื่อง เริ่มจากการเคาะกระดานมาเป็นระบบ Asset การสร้างระบบ TSD การทำ E-AGM หรือ E-Voting ได้ สิ่งเหล่านี้มีผลลัพธ์ที่จับต้องได้จากการพัฒนา ส่วน Investment Token และ Utility Token นั้นเป็นเพียงส่วนที่ช่วยเสริมในเรื่องของการตลาด เพราะหากดูเข้าไปในเชิงลึกก็ไม่ได้ต่างจากหน่วยลงทุนเดิม

“ที่เราทำเพราะเชื่อว่าสิ่งนี้จะเป็นกระจกเงาที่กลับมาสะท้อนว่าเราสามารถพัฒนาได้ เหมือนระบบ Payment ของธนาคาร สมัยก่อนต้องคุยกันนานกว่าจะได้ลดค่าธรรมเนียมในการโอนเงินข้ามจังหวัด ข้ามธนาคาร เป็นเรื่องที่เจรจายากมาก เพราะสมัยนั้นธนาคารวัดกันที่จำนวนบัญชีของลูกค้า ใครมีจำนวนบัญชีเยอะ ก็หารายได้จากตรงนี้ได้มาก พอฟินเทคเข้ามามีบทบาท ก็เริ่มมีระบบพร้อมเพย์ ทุกวันนี้โอนเงินไม่มีค่าธรรมเนียมแล้ว”

เดินหน้า LiVE Exchange

เปิดโอกาสสตาร์ตอัพระดมทุน

ดร.ประสารกล่าวว่า ตลาดหลักทรัพย์ฯยังเปิด LiVE Platform และ LiVE Exchange โดยมีคอนเซ็ปต์ที่อิงกับตลาดทุนแบบดั้งเดิม โดย LiVE Platform จะเป็นโรงเรียนที่ช่วย SME และสตาร์ตอัพ บ่มเพาะตัวเองจนมีความพร้อม ขณะที่ LiVE Exchange จะเป็นตลาดหลักทรัพย์สำหรับ SMEs และสตาร์ตอัพ เพื่อยกระดับความสามารถและเพิ่มทางเลือกการระดมทุนผ่านตลาดทุนสำหรับผู้ประกอบการขนาดเล็ก ให้เป็นฟันเฟืองในการขับเคลื่อนเศรษฐกิจไทยอย่างยั่งยืน

“ลักษณะสำคัญของสตาร์ตอัพก็คือ การมีความรู้มากกว่าทุน สมัยก่อนหากพูดถึงบริษัทดั้งเดิม ส่วนใหญ่ต้องใช้ทุนเยอะ อุตสาหกรรมต่างๆ กว่าจะโตก็ใช้เงิน แต่ระยะหลังมีคอนเซ็ปต์ของธุรกิจที่มี Growth ต้องการขายความรู้ มีแรงจูงใจในด้านนี้ ก็เลยเป็นที่มาของโอกาส แน่นอนว่าการระดมทุนจากสาธารณชนนั้น มีความเสี่ยง คอนเซ็ปต์จึงมาในลักษณะของบูรณาการ”

ดร.ประสารให้ข้อมูลว่า ปัจจุบัน LiVE Platform มีเครือข่ายพันธมิตรที่ร่วมสนับสนุน กว่า 30 ราย มีผู้สนใจลงทะเบียนเข้าเรียนหลักสูตรต่างๆ กว่า 90,000 ครั้ง จากหลักสูตร e-learning กว่า 80 หลักสูตร นอกจากนี้ ยังมีผู้ประกอบการกว่า 649 บริษัท สมัครเข้าร่วมโครงการพัฒนาผู้ประกอบการ หรือ LiVE Academy โดยในจำนวนนี้ มี 64 บริษัท ที่เข้าร่วมโครงการเตรียมความพร้อมเพื่อเข้าสู่ตลาดทุน (LiVE Acceleration Program)

โดยขณะนี้มีบริษัทที่สนใจเข้าร่วมในแพลตฟอร์ม LiVE กว่า 600 บริษัท แต่ที่มีศักยภาพพอที่จะเข้าใน LiVE Exchange ในปีนี้ 3 บริษัท รายแรกจะเข้าในช่วงไตรมาส 3 ปีนี้ คือ บมจ.แอดวานซ์ เว็บ เซอร์วิส (AWS) และในไตรมาส 4 อีก 2 บริษัทเป็นกลุ่ม ICT Energy โดยจะเห็นว่าแพลตฟอร์ม LiVE ไม่ได้มีเป้าหมายให้บริษัทรีบเข้ามาระดมทุน แต่จะเน้นเรื่องการศึกษา บ่มเพาะ จนกว่าจะมีความพร้อมเต็มที่ถึงจะก้าวเข้ามาสู่ LiVE Exchange ได้

บทความนี้จัดทำขึ้นจากการสัมภาษณ์ โดยผู้ให้สัมภาษณ์ปัจจุบันดำรงตำแหน่งเป็นประธานกรรมการของตลาดหลักทรัพย์แห่งประเทศไทย ซึ่งเป็นผู้ถือหุ้นรายใหญ่ทางอ้อมของบริษัท ศูนย์ซื้อขายสินทรัพย์ดิจิทัลไทย จำกัด (TDX) ทั้งนี้ ตลาดหลักทรัพย์แห่งประเทศไทย ไม่ใช่ผู้ประกอบธุรกิจสินทรัพย์ดิจิทัลภายใต้การกำกับดูแลของสำนักงานคณะกรรมการกำกับหลักทรัพย์และตลาดหลักทรัพย์

ติดตามอ่านคอลัมน์ CoverStroy ได้ในวารสารการเงินธนาคารฉบับเดือนกันยายน 2565 ฉบับที่ 485 ในรูปแบบดิจิทัล : https://goo.gl/U6OnIi

รวมช่องทางการสั่งซื้อวารสารการเงินธนาคาร ทั้งฉบับปัจจุบันและฉบับย้อนหลัง ครบจบที่นี้ที่เดียว : https://bit.ly/3bQdHgt